近期有数据显示,国内ESG基金的发行量达到160只,总规模近2,300亿元。

但由于ESG基金的官方定义和划分标准仍然悬而未决,该数据是否准确有待考究。

不过,这反倒引起了我们的兴趣——是时候对国内ESG基金进行一次深入探究了。

为此,我们重点从以下三个方面入手:

第一,有哪些基金公司发行了ESG基金;

第二,这些ESG基金是如何运用ESG策略的;

第三,这些ESG基金目前都买了哪些股票。

此外,我们也将大致了解一下这些ESG基金的投资收益情况。

分析之前,还有个关键问题必须搞清楚:哪些ESG基金会被纳入讨论范畴,或者说,哪些基金属于ESG基金。

为此,我们设定了两条标准。

首先,ESG基金可以同时采用ESG以外的投资策略,但ESG策略应在其中发挥重要作用。

其次,ESG基金应同步考量环境、社会和公司治理三类因子,而非仅仅关注其中一项。

第二个条件或许有些苛刻。但我们坚定地认为,这是不可或缺的约束条件。

如果不进行上述约束,ESG基金的数量将是惊人的。也就是说,若不强调ESG的统一性,ESG基金将失去其独特性。

更重要的是,ESG基金不应为了追求某个维度的效益,却忽视对其他维度的考量,进而增加了资产组合整体的ESG风险。

此外,为真正体现基金管理人对ESG投资的理解和使用情况,我们暂且不讨论ETF等被动基金。

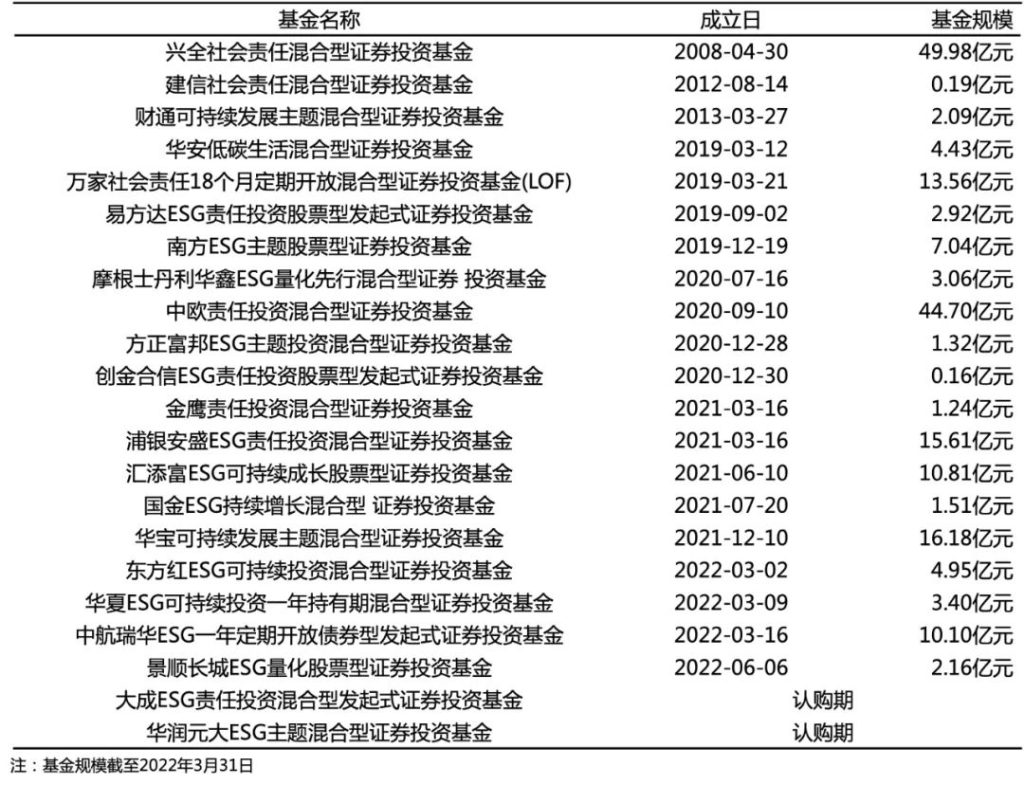

基于上述考量,我们最终从市场中整理出22只ESG基金。截至2022年3月31日,这22只ESG基金的总规模为195.41亿元。

从基金类型来看,除中航瑞华ESG一年定开债发起基金属于债券型基金外,其余均为偏股型基金。

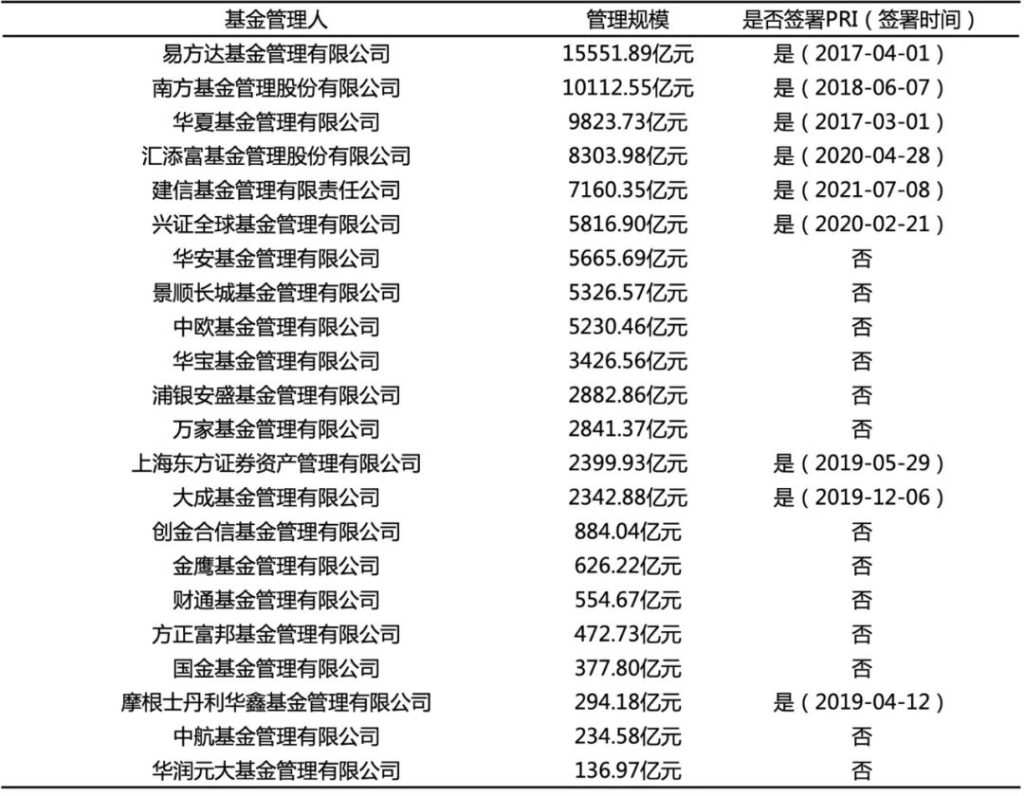

整体来看,22只ESG基金是由完全不同的基金公司发行的。

其中,有14家基金公司的资管规模超过了两千亿,易方达基金和南方基金更是“万亿俱乐部”的成员。

注:“万亿俱乐部”另外两家天弘基金(11,520.75亿元)和广发基金(11,497.40亿元),尚未发行符合讨论标准的ESG基金

从签署PRI倡议的情况来看,有9家基金公司已经加入了PRI。其中,易方达基金和华夏基金是最早一批加入PRI的公募基金。

在公司官网中,易方达基金、南方基金、华夏基金、兴证全球基金、华宝基金、财通基金都设置了ESG投资的单独板块,展示了相关工作进展。

其中,有三家基金公司的内容给我们留下了深刻印象。

第一,易方达基金明确诠释了对ESG投资的理解。

易方达基金在“责任投资”板块写道:我们相信,那些治理规范、促进社会和谐、注重环境友好的公司,会具备更好的可持续发展能力和较低的投资风险,投资于此类公司并积极发挥股东作用,有助于为客户带来长期可持续的投资回报,促进社会的长期可持续发展。

第二,兴证全球基金是最早开始研究ESG投资的基金公司。

2008年,兴证全球基金参与翻译了社会责任投资理念的先驱者、多米尼400社会指数的创立者埃米·多米尼的著作—《社会责任投资:改变世界创造财富》。

之后,兴证全球基金便开始了对社会责任投资的研究和应用,并将进展发布于官网独立的“社会责任投资”板块。

不过可惜的是,从相关研究的发布时间来看,该板块已荒废多时。

第三,南方基金表示“已将ESG的核心理念及标准全面融入企业经营和投资管理中”。

![]()

南方基金还在官网中写道,截至2020年末,(南方基金)实现对4,052支A股股票和5,216个信用债主体的ESG评级覆盖,是国内目前覆盖面最广的ESG评级体系之一。

不像其他基金公司或采用模糊描述,或只是对未来作出承诺,南方基金直接使用“全面”一词,明确表示ESG在其业务中的使用程度。

在ESG生态尚且处于早期发展阶段的当下,这着实出人意料。

不过,其他基金公司在内容展示上还是较为谨慎的——主要以ESG知识普及和未来承诺为主,并未表露太多看法。

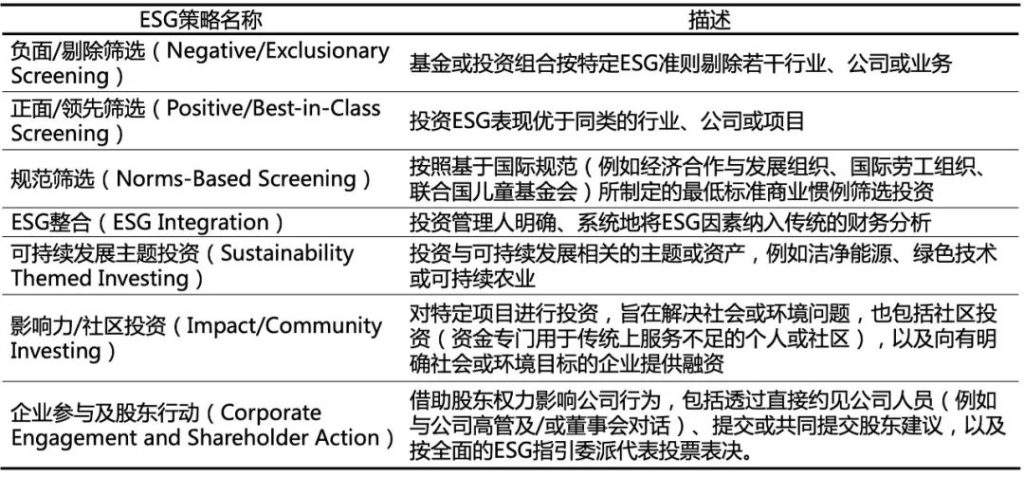

根据全球可持续投资联盟(GSIA)的分类,ESG投资策略共有七种。

其中,适用于二级市场的策略主要有四种:负面/剔除筛选,正面/领先筛选,规范筛选,ESG整合,企业参与及股东行动。

在实际应用中,ESG策略具有不同的使用模式。主要形式有三种:

一是单纯使用ESG策略;二是先通过ESG策略建立股票池,再使用传统选股策略确定最终的投资标的;三是ESG策略与传统投资策略,同步使用。

通过查阅招募说明书,我们发现,绝大多数ESG基金并非单纯使用ESG策略——除华夏ESG可持续投资一年持有期混合型证券投资基金外,其余ESG基金的投资策略均是ESG与传统策略的结合。

其中,“先ESG后传统策略”是最常见的模式。

在此模式下,基金公司通过ESG负面剔除和正向筛选,构建初步的股票池,进而再采用传统财务分析策略,确定最终的投资标的。

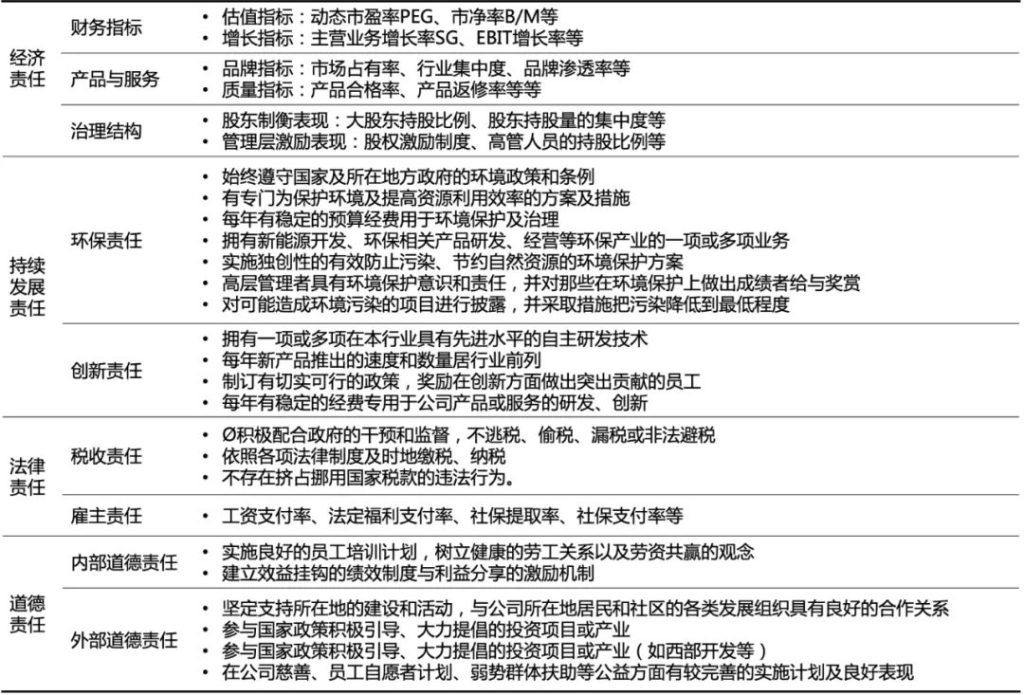

为此,绝大多数基金公司建立了内部的ESG评分体系。

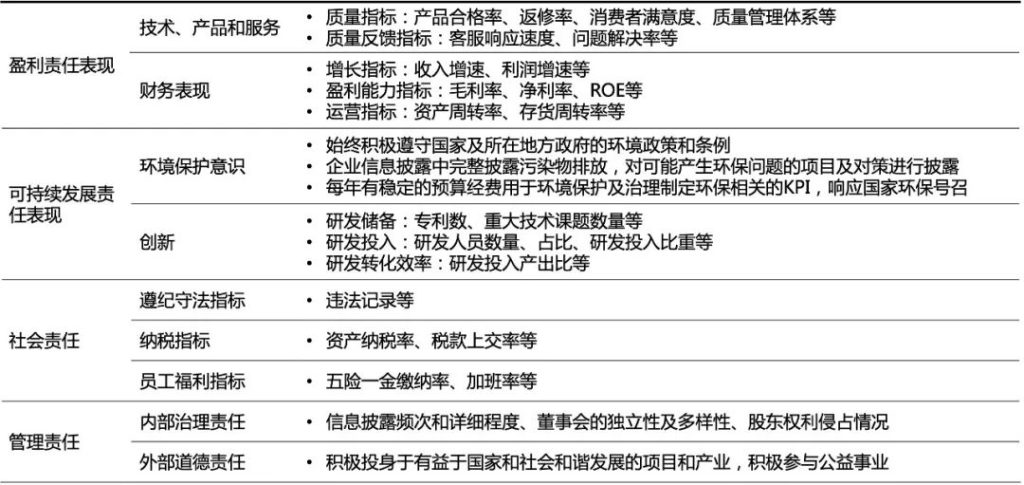

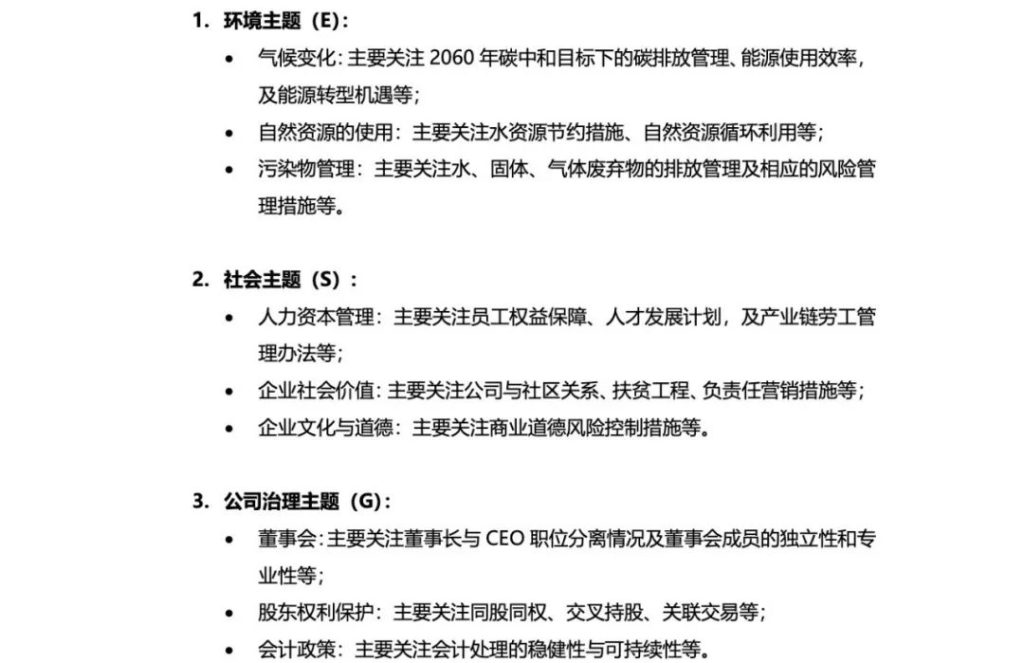

以南方基金为例,南方基金ESG综合评级体系涵盖环境保护(E)、社会责任(S)、公司治理(G)三大一级维度、16个ESG二级主题、 36个ESG三级主题和 104个指标。

(欲获知其余基金公司的ESG评价体系及指标因子,请在公众号后台回复“ESG策略”)

另一方面,将ESG因子与传统财务因子结合起来,对投资标的进行综合评价的策略也较为普遍。

典型代表是兴业全球基金的“兴全社会责任四维选股模型”,

以及国金基金的“国金ESG评价体系”。

最后,再来看下唯一一个单纯使用ESG策略的基金——华夏ESG可持续投资一年持有期混合型证券投资基金,是如何选股的。

该基金会先根据ESG禁投标准,排除具有重大ESG风险的、不具有可持续发展潜力的行业和公司,然后根据内部ESG评级框架,对备选股票池中的个股进行ESG打分并排序,继而优先选择ESG评分靠前的个股。

虽然其余ESG基金也表示单纯采用ESG策略,但深入分析后发现,这些基金在ESG评价体系中植入了很多传统分析因子。

此外,根据招募说明书中的描述,南方基金、华夏基金还使用了主动型的ESG策略,即积极行使股东权利——与被投公司高管进行沟通,参与股东大会投票,以推动改善其ESG表现。

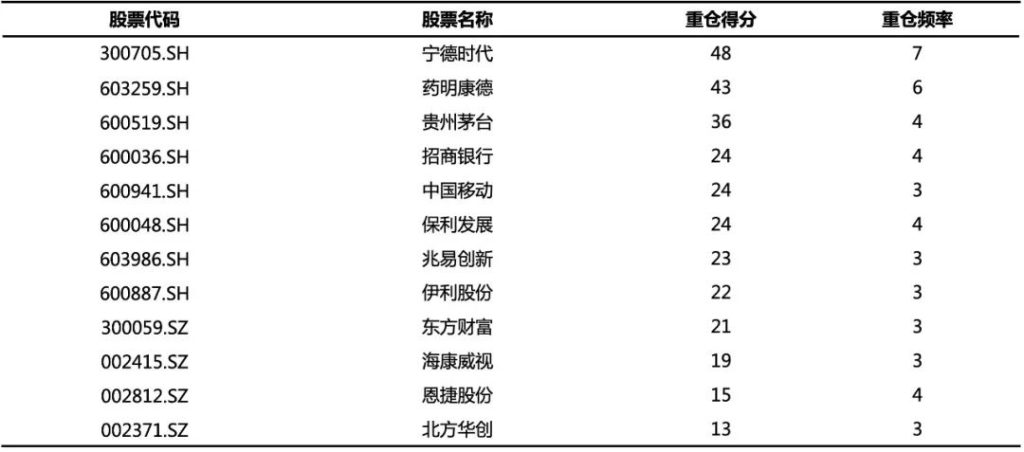

在22只ESG基金中,有4只是今年第二季度成立的,有2只尚且处于申购期,均不涉及一季度的重仓情况。

因此,我们对剩余16只ESG基金的一季度末重仓情况进行了汇总。

为突出各重仓股的受欢迎程度,我们做了一些简单处理:给各ESG基金的十大重仓股,按照持仓比例由高到低的顺次,依次赋予10分、9分……2分、1分,然后进行加总统计。

最终的分析结果是:共有12只股票的重仓频率超过了两次(不包括两次)。

整体来看,这12家公司都是行业头部企业。要想知道各自的ESG表现如何,最快的方式还是查看国内外主流ESG评级机构给出的ESG评级或得分。

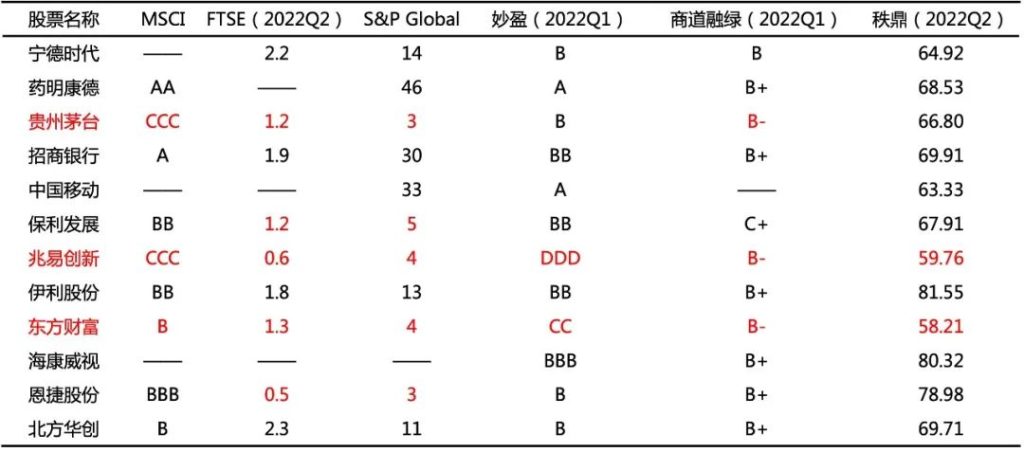

我们从公开渠道收集了这12家公司的ESG评级,如下图所示。

其中,兆易创新、东方财富和贵州茅台在多数评级体系中的得分都比较低,但却通过了国内基金的ESG评估。

不过,从传统投资视角来看,这三家公司都是各自赛道的佼佼者。

兆易创新是国内领先的闪存芯片设计公司,东方财富过去在券商业务方面稳健表现和基金业务的突飞猛进有目共睹。至于贵州茅台,更是创造了A股神话。

而从ESG评估视角来看,它们却并非首选投资对象。特别是贵州茅台被ESG基金重仓一直被市场诟病。

与此相关,我们还发现了一个有趣的现象。

很多ESG基金在采用负面剔除策略时表示,将在全部股票中剔除ESG风险较高行业,如赌博、烟草、争议性军火、白磷武器、棕榈油相关等禁投企业,甚至不投火力发电行业,但唯独没有剔除同样被众多国际投资者列为“罪恶”行业的酒品。

或许,过去两年白酒板块的惊人表现,让基金经理们舍不得轻易放手。

坚持ESG标准,还是追求收益,将会一直成为困扰ESG基金经理们的难题。

最后的最后,再来了解一下ESG基金的收益率情况。

由于ESG是一种长期主义,因此我们分析了各ESG基金,自基金合同生效期至2022年第一季度末的收益情况。

除中欧责任投资混合型证券投资基金外,其余ESG基金均明显跑赢了基准。从整体趋势来看,成立时间越早、运行时间越长的ESG基金,其超额收益越明显。

在绝大多数情况下,对ESG价值的追求并不会牺牲投资收益。既然如此,何乐而不为呢?

以上就是国内ESG基金的投资“真相”,不知道跟你预想的有没有差异。

本文由公众号:【ESG老妹儿】发布,其版权均为原作者所有,文章为作者独立观点,不代表本站观点